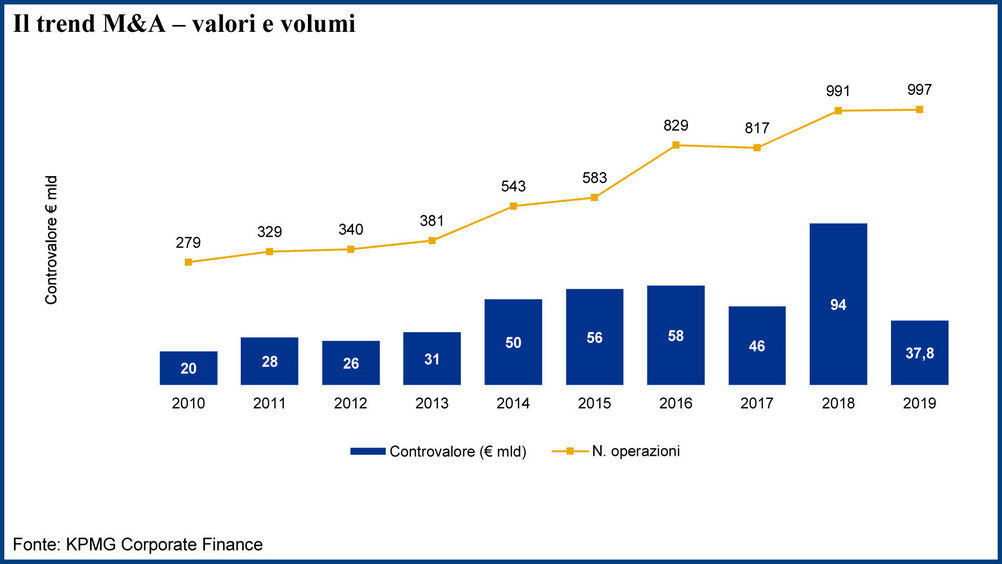

Dopo 6 anni di crescita quasi continua, il mercato italiano delle fusioni e acquisizioni chiude il 2019 in decisa frenata, per quanto riguarda i controvalori. Nonostante siano state completate quasi 1.000 operazioni (991 lo scorso anno), il controvalore complessivo si è fermato a 37,8 miliardi di euro, in forte diminuzione rispetto ai 93,9 miliardi dello scorso anno (-60%). Bisogna tornare al 2013 per ritrovare livelli simili.

Max Fiani, partner di Kpmg, e curatore del rapporto M&A, prova a fornire una chiave di lettura, commentando le valutazioni degli asset: “Negli ultimi anni la presenza sul mercato di abbondante liquidità e le necessità di investimento di soggetti istituzionali hanno spinto le valutazioni verso livelli molto elevati, difficilmente sostenibili. Quest’anno, nonostante diversi asset interessanti siano stati messi sul mercato, numerosi processi di vendita sono stati interrotti per distonie tra domanda (dei venditori) e offerta (dei potenziali acquirenti)”.

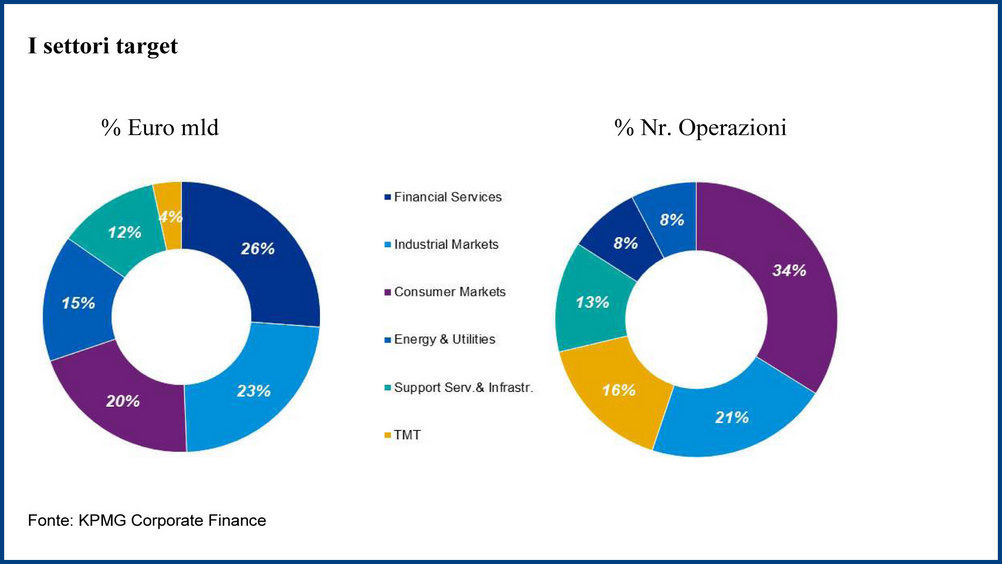

Il comparto dei servizi finanziari, con 10 miliardi di euro, vale circa il 26% dell’intero mercato e, sia pure lontano dai picchi degli anni d’oro, è quest’anno il settore più importante.

Molto numerose (339 operazioni), ma di valore unitario ridotto (7,7 miliardi di euro il complessivo) sono state le operazioni finalizzate nel settore consumer.

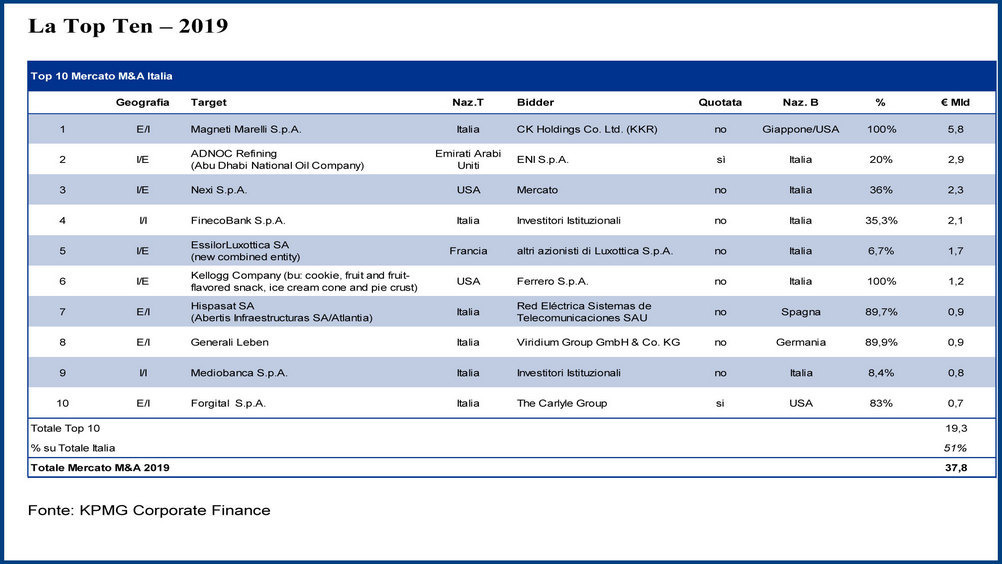

Protagonista ancora una volta Ferrero, che, negli ultimi anni, è entrata a far parte della ristretta cerchia dei cosiddetti “serial acquirer” italiani. Nel corso del 2019, la multinazionale di Alba ha conquistato il business biscotti e snack di Kellogg’s, per circa 1,2 miliardi di euro. e la danese Kelsen, nota principalmente per i biscotti al burro (267 milioni di euro il controvalore).

In generale, le aziende italiane si sono dimostrate propositive in termini di acquisizioni oltre confine: le 178 operazioni finalizzate nel 2019 rappresentano una sostanziale stabilità rispetto allo scorso anno. Positivo il dato anche in termini di controvalore, con più di 13 miliardi complessivi, senza peraltro il contributo di mega deal, come era avvenuto nel 2018.

Gli investimenti esteri in Italia si sono fermati a 15 miliardi di euro, in calo rispetto ai 19,3 di 12 mesi fa e ai 22,6 del 2017. Stabile il numero dei deal, a 300 operazioni di M&A.

Nel 2019 sono state effettuate 35 Ipo (+12% rispetto alle 31 del 2018), per una raccolta complessiva pari a 3 miliardi di euro (2,2 miliardi nel 2018). In particolare, sono state quattro le quotazioni dirette sul segmento Mta, che ha visto esordire le matricole Nexi, San Lorenzo, Newlat Food e il gruppo fieristico Italian Exhibition.

Nel 2019 i fondi di private equity hanno dato un fondamentale contributo, finalizzando 161 operazioni per un controvalore complessivo di circa 10 miliardi di euro. In termini di volumi, rispetto al 2018 si è registrato un +25% e i fondi hanno contribuito per un 25 per cento, in termini di controvalore, sul totale del mercato M&A del 2019. Significativo rilevare come, statisticamente, un’operazione ogni tre sia stata condotta da operatori esteri.

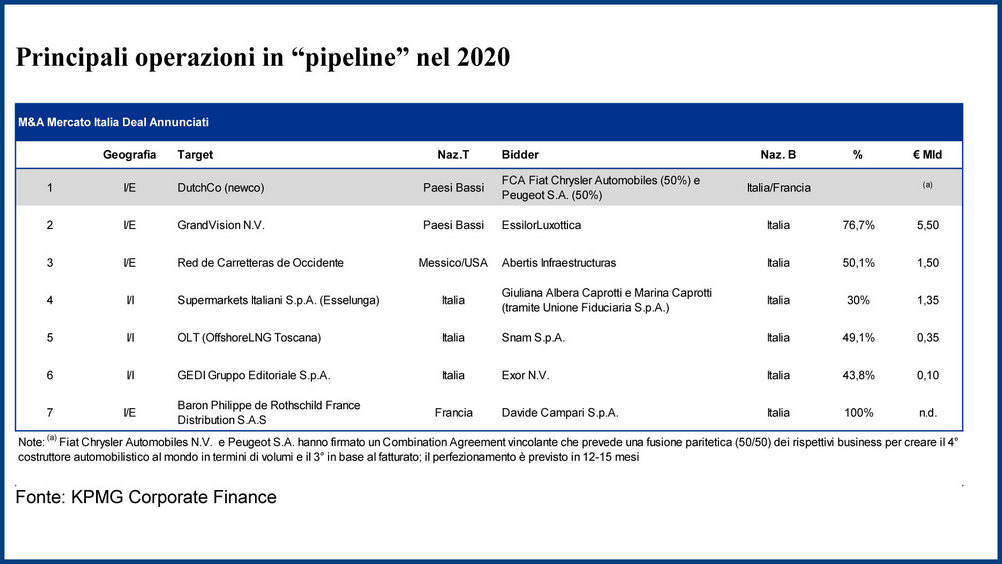

Guardando alla pipeline, ovvero alle operazioni annunciate, ma che non sono ancora state finalizzate nel corso dell’anno, il controvalore si attesta a circa 11 miliardi di euro, dato inferiore rispetto a dodici mesi fa (erano 15).