di Luca Salomone

Le acquisizioni tornano a riscaldare il commercio: non certo la Gdo dove, date le dimensioni delle imprese le grandi operazioni sono comunque piuttosto infrequenti – la sola veramente significativa di questi anni ha riguardato l’acquisto, da parte di Conad, di Auchan retail Italia –, ma sicuramente le catene di negozi e ristoranti.

Dimenticare il periodo Covid

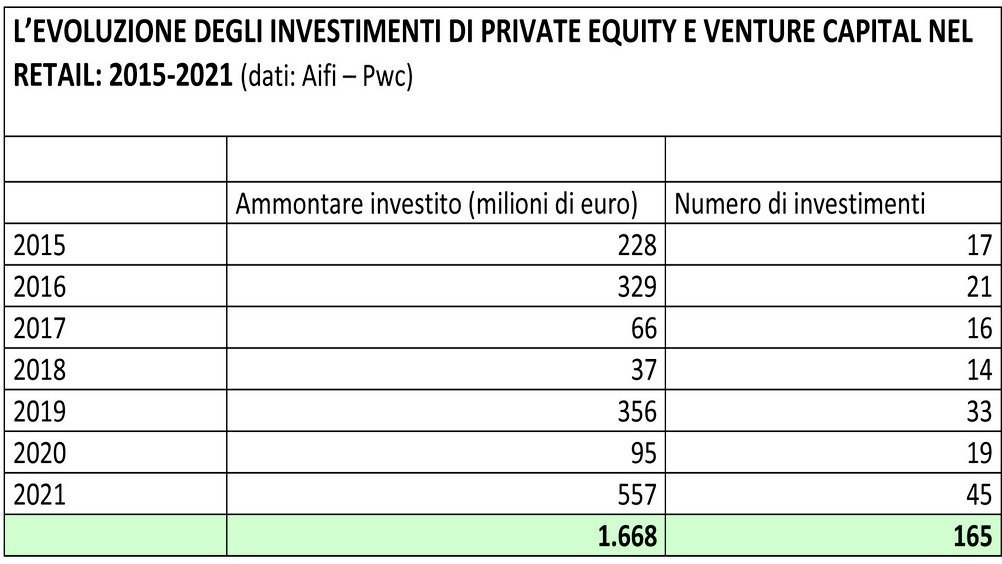

Dopo due anni di pandemia, nei quali il numero dei deal legati a venture capital e private equity, ha subìto una battuta d’arresto, passando dai 33 del 2019 ai 19 del 2020 (-42%), il 2021 ha visto 45 nuove operazioni fra M&A e prese di partecipazioni, per un ammontare di 557 milioni di euro.

A dirlo è Confimprese, in un recente approfondimento, presentato a Milano a Palazzo Mezzanotte, sede di Borsa Italiana, approfondimento che classifica l’anno trascorso come un vero periodo record per l’incidenza che il commercio e la ristorazione hanno avuto sul totale degli investimenti istituzionali e professionali in Italia, passando dal 7% del 2019 al 9 per cento. In mezzo un 2020 molto fiacco, per ovvie ragioni (4%).

E, nel primo trimestre 2022, sono stati annunciati altri 81 deal (72 nello stesso periodo 2021), di cui 5 nel retail, come la transazione che ha coinvolto la catena di pizzerie Fra Diavolo, passata al tandem Mir Capital-Gesa (Ciccolatitaliani, Bun Burgers e Pizzeria italiana espressa), e Gruppo Landoll (Nashi Argan), che ha ceduto una quota di minoranza a Milano Capital.

Ristorazione in pole position

Solo il mondo degli associati Confimprese comprende oggi 13 operatori, per 41 marchi commerciali, partecipati dai fondi. La ristorazione predomina, con 8 aziende, seguita dall’abbigliamento, con 3, e dal cura persona/servizi con 2.

In totale queste organizzazioni assommano a un fatturato di circa 1 miliardo di euro e sono, nella ristorazione, Alice Pizza, Rossopomodoro, Cigierre, La Piadineria, Cioccolati Italiani, My Chef, Dispensa Emilia e Forno D’Asolo. Nell’abbigliamento Conbipel (rilevata da Grow Capital), Pittarosso e Velasca (calzature). Nella cura persona/servizi, come detto, Landoll e Facile.it.

Dal 2015 al 2021 sono state perfezionate 165 transazioni nel retail nazionale, per un ammontare di 1,668 miliardi di euro su un totale mercato di 2.829 operazioni e 56 miliardi investiti (dati Aifi-Pwc).

Sono cifre che inducono gli investitori a considerare le imprese retail come potenziali target, a cui è necessario fornire capitali e competenze utili a sostenerne lo sviluppo in termini di multicanalità e di servizi, da integrare alla proposta tradizionale, per cogliere le potenzialità che possono esprimere e sfruttare, anche considerando l’attuale rallentamento dell’online, un canale che deve comunque essere visto come una leva di business e non come una minaccia o un puro competitor.

Oltre il prodotto

«C’è un rapporto sinergico tra finanza e retail, con la prima che fornisce le risorse necessarie per stimolare la crescita in Italia e all’estero delle reti commerciali – sottolinea Mario Resca, presidente di Confimprese -. L’asset vincente, quello che può orientare il private equity, verso operazioni nel settore del commercio è la capacità dei retailer di abbinare lo sviluppo della rete fisica alla proposta di e-commerce, con strategie tali da integrare sempre più servizi nella semplice vendita di prodotti. Anche settori in cui il punto di somministrazione fisico sembrava imprescindibile e centrale, come la ristorazione, oggi propongono fruibilità dei propri prodotti, assistenza e altri servizi sia in loco, sia con formule di consegna a casa».

Resta il fatto che i private equity italiani investono solo in Italia e sono ancora di piccole dimensioni rispetto agli omologi di Paesi come Francia, Spagna e Germania. Nel 2021 gli operatori finanziari francesi, che guidano la classifica, hanno sborsato 27 miliardi di euro (+53%) contro i 12,6 della Germania (-16%), i 7,5 della Spagna (+19%) e i 7 dell’Italia (+33%, dati Aifi).

I fondi domestici devono dunque cambiare marcia e ambire a operazioni di livello internazionale. «È una sfida – conclude Resca - che potrebbe permettere il salto di qualità sia della finanza italiana, per superare le ciclicità dei singoli mercati, sia del retail italiano, per crescere sullo scacchiere internazionale».